第三节 资本资产定价模型

一、资本资产定价模型的原理

(一)假设条件——重点把握

假设一:期望收益率和方差(风险)是投资者选择证券投资组合的唯一依据。也就是说,投资者所选择的证券投资组合都建立在期望收益率和方差的基础上。

假设二:每个投资者具有完全相同的预期,并且都按照马克威茨模型所述的方法来选择自己的证券组合。

假设三:在证券市场上没有“摩擦”,即,整个市场上的资本自由流通没有障碍、信息的自由流通没有阻碍。具体地说,在该假设下,没有与交易有关的交易成本,不存在对红利、股息收入和资本收益的征税。同时假设,与交易相关的信息向市场中的每个投资者的流通是自由的,不限制投资者交易中的卖空行为,投资者借贷的数量没有限制,证券市场中只有一个无风险利率。

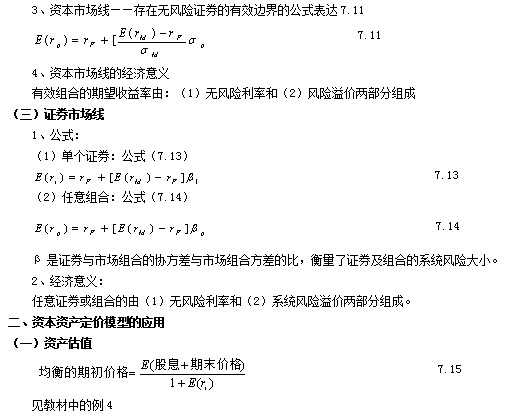

(二)资本市场线

1、无风险证券对有效边界的影响

从无风险证券出发与原有效边界相切的一条射线

2、切点组合T

切点组合的三个特征:

(1)T是有效组合中唯一一个不含无风险证券而仅由风险证券构成的组合;

(2)有效边界FT上的任意证券组合,即有效组合,均可视为无风险证券F与T的再组合;

(3)切点证券组合T完全由市场确定,与投资者的偏好无关。

正是这三个重要特征决定了切点证券组合T在资本资产定价模型中占有核心地位。

切点组合的经济意义:

(1)所有投资者拥有完全相同的有效边界;

(2)投资者利用无差异曲线和有效边界的切点作为自己的投资组合,该组合通过投资无风险证券和切点组合T实现;

(3)在市场均衡时,切点组合T就是市场组合。

(二)资源配置

牛市选择高β值的证券投资

熊市选择低β值的证券投资